Fizičko lice koji ostvari prihod iz inostranstva dužno je da, u roku od 30 dana, samo obračuna i uplati porez i doprinose. Kako bi dobilo podatke za uplatu, potrebno je da podnese poresku prijavu PP OPO.

Pogledajte kako se samooprezuju prihodi:

Samooporezivanje fizičkih lica koja primaju uplate iz inostranstva

Kako se podnosi PP OPO prijava?

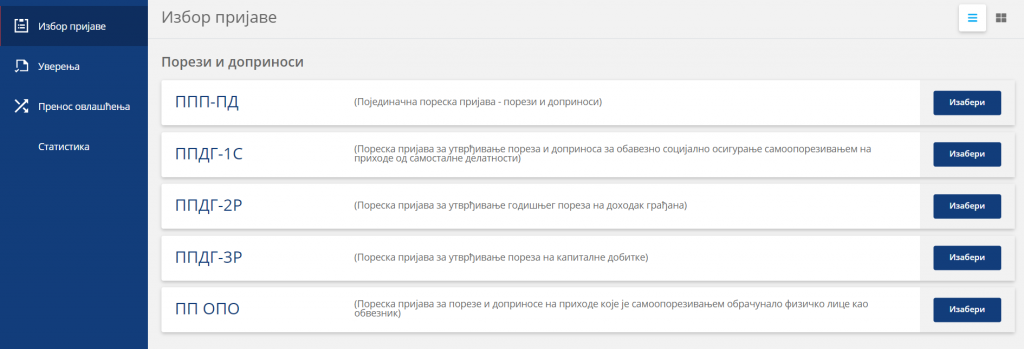

Da biste elektronski podneli prijavu potrebno je da posedujete elektronski sertifikat, imate čitač kartice i instalirane ePoreze. Nakon što pristupite portalu, birate sebe kao fizičko lice, a zatim PP OPO prijavu.

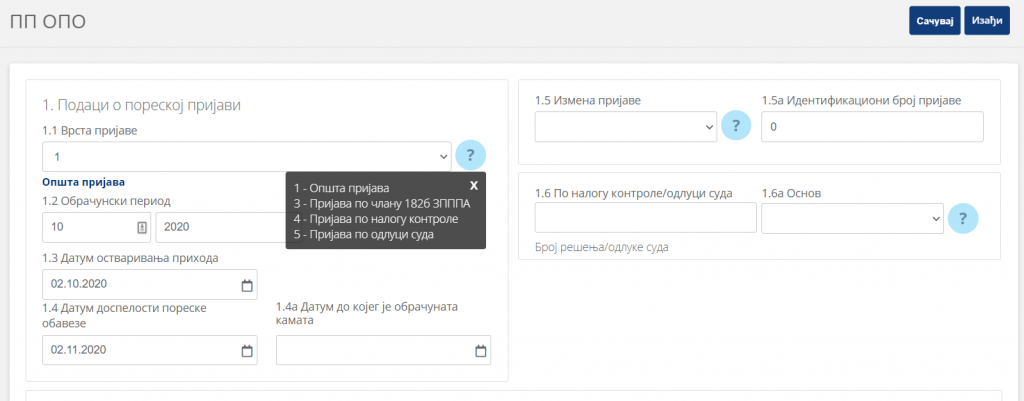

Podaci o poreskoj prijavi

Kako biste popunili prijavu izaberite tekstualni unos.

Podaci koje je potrebno da unesete u ovom delu prijave su:

- 1.1 Vrsta prijave – ukoliko podnosite prijavu u roku birate 1- opšta prijava. Ukoliko kasnite izaberite opciju 3.

- 1.2. Obračunski period – mesec i godina kada je primljena uplata

- 1.3. Datum ostvarivanja prihoda – datum kada je primljena uplata

- 1.4. Datum dospelosti poreske obaveze – 30 dana od prijema uplate

Ostala polja nije potrebno da popunjavate osim ukoliko ne menjate već podnetu prijavu ili postupate po odluci suda.

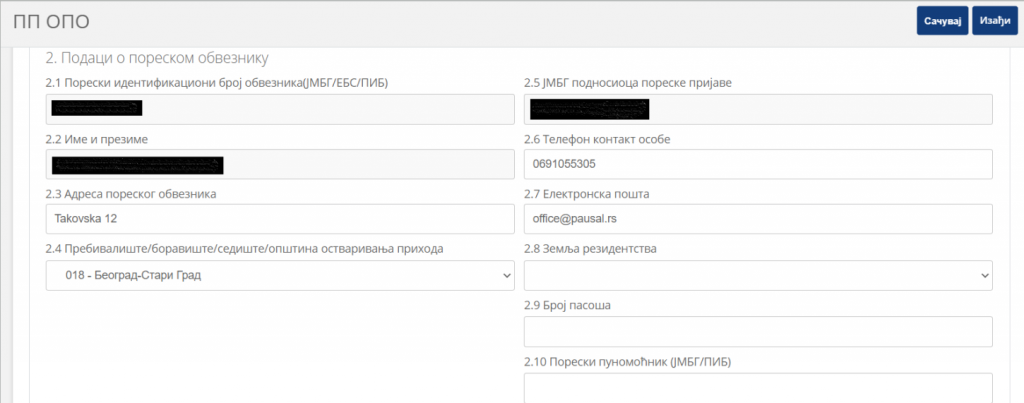

Podaci o poreskom obvezniku

U drugom delu prijave vaši lični podaci – ime, prezime i JMBG biće automatski popunjeni. Potrebno je da odaberete opštinu prebivališta i unesete adresu, broj telefona i elektronsku poštu.

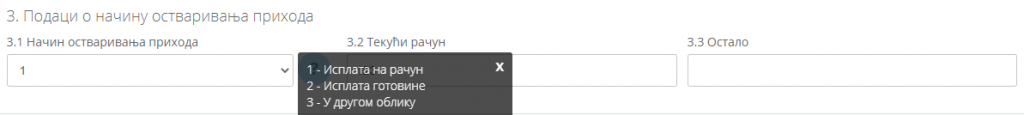

Podaci o načinu ostvarivanja prihoda

Ovde je potrebno da odaberete – Isplata na račun kao način ostvarivanja prihoda i da upišete broj svog tekućeg računa bez crtica i razmaka.

Zatim sačuvajte kako biste prešli na sledeći korak. Ukoliko ste propustili da unesete neki od podataka, sada će vam biti ukazano na grešku.

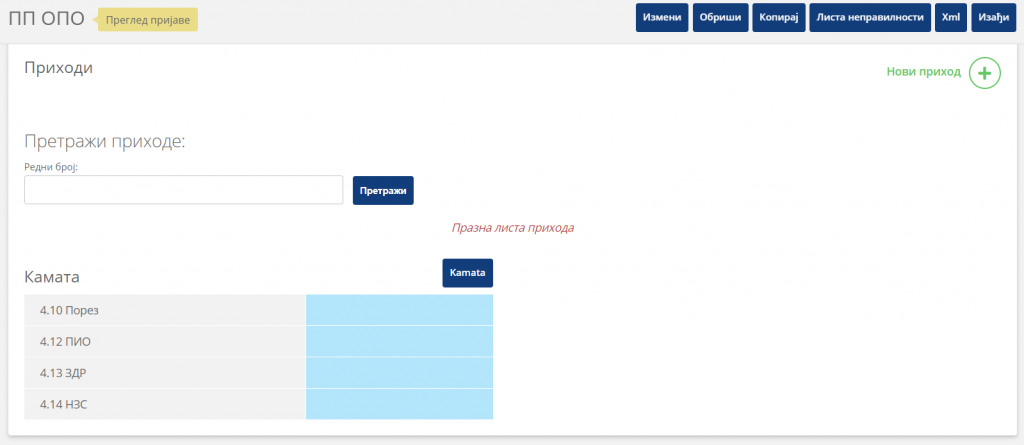

Prihod

Došli smo do najvažnijeg dela – unosa podataka o prihodu. Sa desne strane biće zeleni plusić pomoću kojeg ćete dodati prihod.

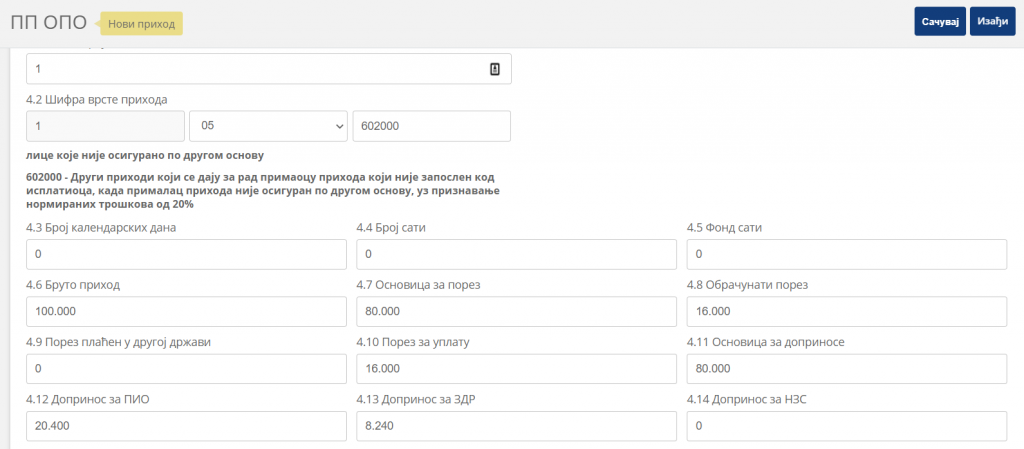

Sada je potrebno da obračunate porez i doprinose koje je potrebno uplatiti. Najpre unosimo šifru vrste prihoda. U našem primeru prijava se podnosi za lice koje nije osigurano po drugom osnovu (oznaka 5), nije zaposleno kod isplatioca i kome se priznaju normirani troškovi 20% (oznaka 602000).

Prvi broj birate na osnovu kategorije kojoj pripadate:

- Zaposleni

- Osnivač i članovi privrednog društva u kojem su zaposleni

- Lice osigurano po osnovu samostalne delatnosti i samostalni umetnici

- Lice osigurano po osnovu poljoprivredne delatnosti

- Lice koje nije osigurano po drugom osnovu

- Nerezedient

- Invalidno lice

- Vojni osiguranik

- Lice penzioner po osnovu zaposlenosti

- Lice penzioner po osnovu samostalne delatnosti

- Lice kojem se isplaćuje prihod van radnog odnosa i ne plaćaju doprinosi

- Lice vojni penzioner

- Penzioner poljoprivrednik

Drugi broj, šifru, birate iz tabele ispod:

| Šifra | Opis | Normirani trošak |

|---|---|---|

| 601000 | Други приходи који се дају за рад примаоцу прихода који није запослен код исплатиоца, када је прималац прихода осигуран по другом основу | 20% |

| 602000 | Други приходи који се дају за рад примаоцу прихода који није запослен код исплатиоца, када прималац прихода није осигуран по другом основу | 20% |

| 301000 | Приход аутора, који је осигуран по другом основу | 50% |

| 302000 | Приход аутора, који није осигуран по другом основу | 50% |

| 303000 | Приход аутора, који је осигуран по другом основу | 43% |

| 304000 | Приход аутора, који није осигуран по другом основу | 43% |

| 305000 | Приход аутора, који је осигуран по другом основу | 34% |

| 306000 | Приход аутора, који није осигуран по другом основу | 34% |

- Bruto prihod – unosite iznos u dinarima, konvertovan na dan uplate po srednjem kursu NBS. U našem primeru je to 100.000 kako bi se lakše mogli da pratite obračun.

- Osnovica za porez i doprinose – dobijate je kada od bruta oduzmete normirane troskove. U našem primeru oni su 20% za ugovor o delu, zbog čega je osnovica 80.000. U slučaju autorskog honorara, u zavisnosti od usluge, priznavaće se različiti normiralni troškovi. Visina normiranih troškova definisana je Zakonom o porezu na dohodak građana (član 56.).

- Obračunati porez – porez u ovom slučaju je 20% osnovice

- Doprinos za PIO – 25,5% osnovice

- Doprinos za ZDR – 10,3% osnovice. U slučaju da ste u radnom odnosu ili imate penziono osiguranje ne plaćate ovaj doprinos, samim tim ovde upisujete nulu.

Nakon što unesete iznose poreza i doprinosa, možete sačuvati prijavu i nakon toga je potpisati i podneti. Dobićete podatke za uplatu – račun na koji se vrši uplata i sa kojim pozivom na broj. Važno je da ispravno unesete ove podatke kako bi uplata bila evidentirana.

Entuzijasta | Kreativac | Uvek s osmehom

„Ideja ne mora da bude velika. Ona samo mora da promeni svet.“

Hugh MacLeod

Hvala na detaljno objašnjenom postupku.

Zamolio bih za pojašnjenje, kako se računa i upisuje u prijavu kamata, za uplate kojima je davno prošao rok od 30 dana?

Za kamatu moze da se unese bilo sta pa ce sistem da odbije prijavu i kaze tacan iznos koji morate da unesete.

Postovani, kada sam osnovao preduzetnicku radnju otvorio sam samo dinarski racun jer sam radio za domaceg klijenta. Nakon toga sam poceo da radim i sa strancem i prvih par uplata iz inostranstva sam primio na svoj fizicki devizni racun dok nisam otvorio devizni racun firme i svaka naredna uplata od tog klijenta je stizala na racun firme. Sve uplate (i na fizicki i na firmin racun) sam ubelezio u KPO knjigu. Da li sam ja u prekrsaju, tj. da li postoji nacin da opravdam te uplate u slucaju da dobijem poziv iz poreske uprave? Hvala unapred.

Pitam za fizicko lice. Dal se placa porez na novac koji stoji na Pejpalu a ne povuce se na devizni racun? Potpuno mi je nejasno gde je novac koji je na pejpalu? U medjunarodnim vodama? Ili to nema veze kada je placanje poreza u pitanju? Da li Srbija moze da vidi sta ko ima na Pejpalu?

imate li vi nekoga ko prati šta se ovde piše. Uvalili su vam se belosvetski prevaranti zajmodavci.

Inače, što se tiče prava koja proističu iz plaćenog doprinosa za PIO, ono se može osvariti podnošenjem obrasca MUN (koji je inače ukinut) za prethodne godine.